住宅ローンは、住宅を取得するための主要な資金調達手段です。金融機関から数千万円規模の借り入れを行い、長期間返済していく仕組みとなっています。

長期間の借り入れ・返済となるため、家計とのバランスを意識した返済計画が欠かせません。国土交通省の調査によると、住宅の種類で異なりますが住宅ローンの平均借入額は約3,000万円であり、返済期間は30年以上が一般的です。平均返済額は年間で110.6万~155.2万円。月々の返済額は約9.2万~約12.9万円となっています。

また、住宅金融支援機構の調査によると、住宅ローン利用者の平均世帯年収は791.1万円で、そのうち世帯年収で最も多かった層は「600万~800万円以下」と、住宅ローン利用者の3割近くを占めています。

返済計画を立てる際には、返済比率を手取りの20%~25%以内台に抑え、維持費や完済年齢も考慮することが大切です。また、将来のライフプランの変化を見据えて、繰上返済や借り換えで柔軟に見直す視点も重要です。

この記事では、住宅ローンの借入額、返済額、返済期間など、さまざまな関連要素の全国平均を紹介します。さらに、無理のない返済計画を立てるためのポイントや、返済中の暮らしをより豊かにするためのポイントも解説します。

この記事で分かること

- 住宅ローンの平均借入額は約3,000万円。月々の返済額は約9.2万~約12.9万円。

- 返済期間は、注文住宅の場合、30年以上の長期ローンが一般的で、分譲住宅や既存(中古)住宅はそれよりもやや短い傾向。

- 住宅ローンの利用開始時の平均年齢は38.6歳。30歳代で、全体の46.7%を占めている。

- 返済計画を立てる際は、返済比率を手取りの20%~25%以内台に抑え、維持費や完済年齢も考慮することが大切。将来のライフプランの変化を見据え、繰上返済や借り換えで柔軟に見直す視点が重要。

- 住宅ローンで家計が圧迫されたら、固定費削減などで支出を見直す。また、金利の低いローンへの借り換えは、総返済額を減らすための有効な解決策となる。

目次

住宅ローンの平均は?借入金額・返済額・期間・年代・年収・金利の相場と返済計画のポイント

- 住宅ローンみんないくら借り入れしている?利用率と購入費用の全国平均

- 住宅ローンの平均借入額及び自己資金比率(頭金)の平均

- 住宅購入時は物件費用以外の諸費用も見落とし注意!

- 住宅ローンの平均返済額と返済期間

- 住宅ローン利用者の平均年収と年齢

- 住宅ローンの金利タイプと平均金利

- 住宅ローンの平均返済比率と返済比率を抑えるコツ

- 見逃せない!住宅購入後にかかる維持費と税金

- 長期的な視点で立てる住宅ローン返済計画3つのポイント

- 将来に備え家計や住宅ローンを見直す際のポイント

- まとめ:住宅ローン平均データを正しく理解し、安心の返済計画を

住宅ローンみんないくら借り入れしている?利用率と購入費用の全国平均

住宅ローンは、多くの家庭にとって家を購入時の重要な資金調達手段です。ここでは、住宅ローンの利用率と、住宅購入にかかる費用相場について見ていきます。

住宅ローンの利用率

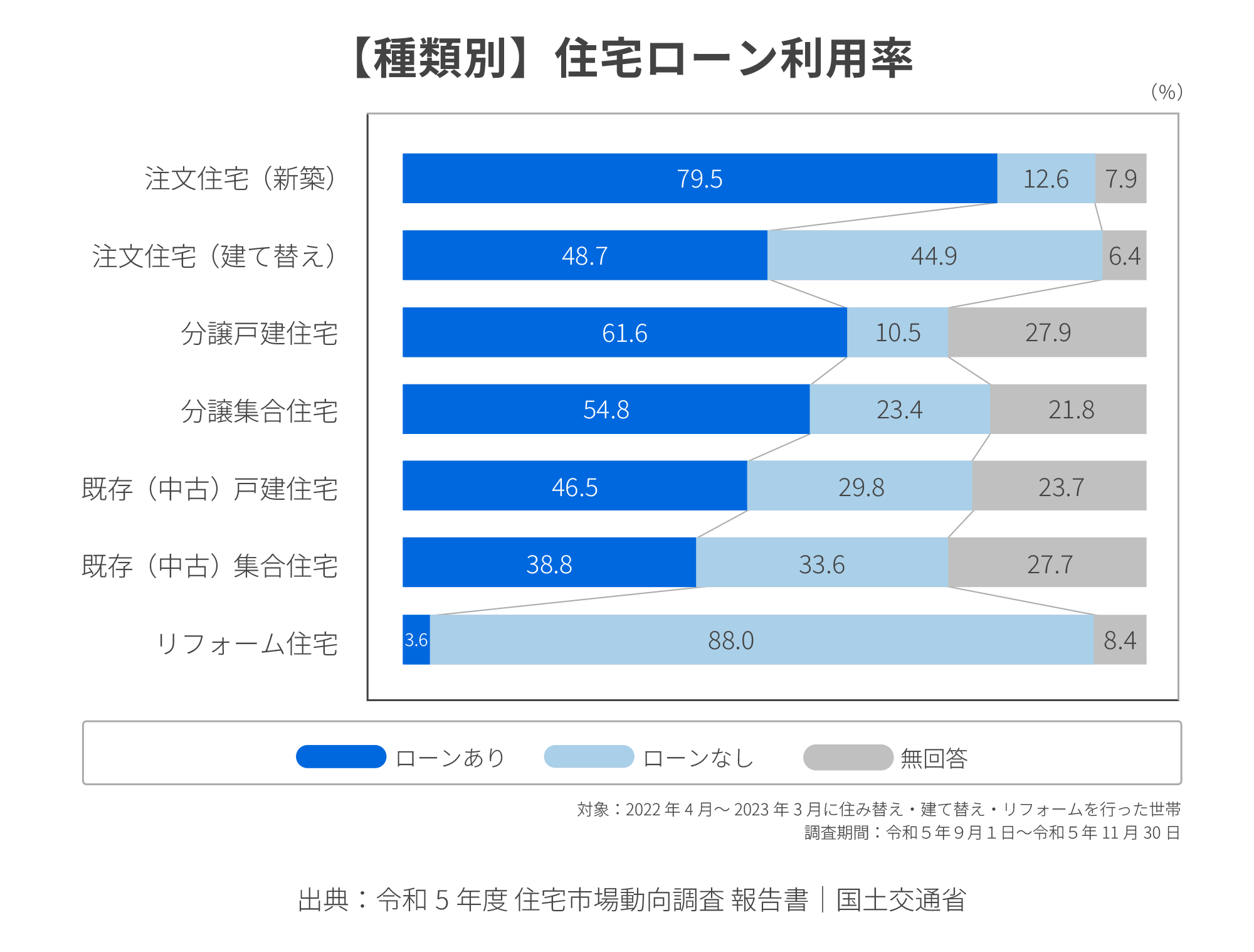

住宅を購入したかたの住宅ローン利用率は、購入する住宅の種類によって異なります。国土交通省の調査による住宅の種類別の住宅ローン利用率は、以下のとおりです。

住宅ローンの利用率が最も多いのは注文住宅(新築)で、約8割の世帯が利用しています。また、既存(中古)戸建住宅、既存(中古)集合住宅のように、築年数が経過した住宅ほど利用率が低い傾向です。

住宅購入費用の全国平均

住宅の購入費用は、住宅の種類や築年数などによって大きく変動します。同調査による住宅の種類別の平均購入費用は以下のとおりです。

【住宅の平均購入費用】

| 住宅の種類 | 平均購入費用 |

|---|---|

| 新築注文住宅(建築費+土地代) | 5,811万円 |

| 分譲戸建住宅 | 4,290万円 |

| 分譲集合住宅 | 4,716万円 |

| 既存(中古)戸建住宅 | 2,983万円 |

| 既存(中古)集合住宅 | 2,793万円 |

既存(中古)住宅は新築に比べて購入費用が1,000万円以上低い傾向にあります。

住宅ローンの平均借入額及び自己資金比率(頭金)の平均

住宅の購入にあたり、一般的にどの程度を住宅ローンでまかない、自己資金(頭金)をいくら準備しているのか、気になるかたも多いでしょう。ここでは、住宅ローンの借入額と自己資金比率の平均をそれぞれ紹介します。

住宅ローンの借入額の平均

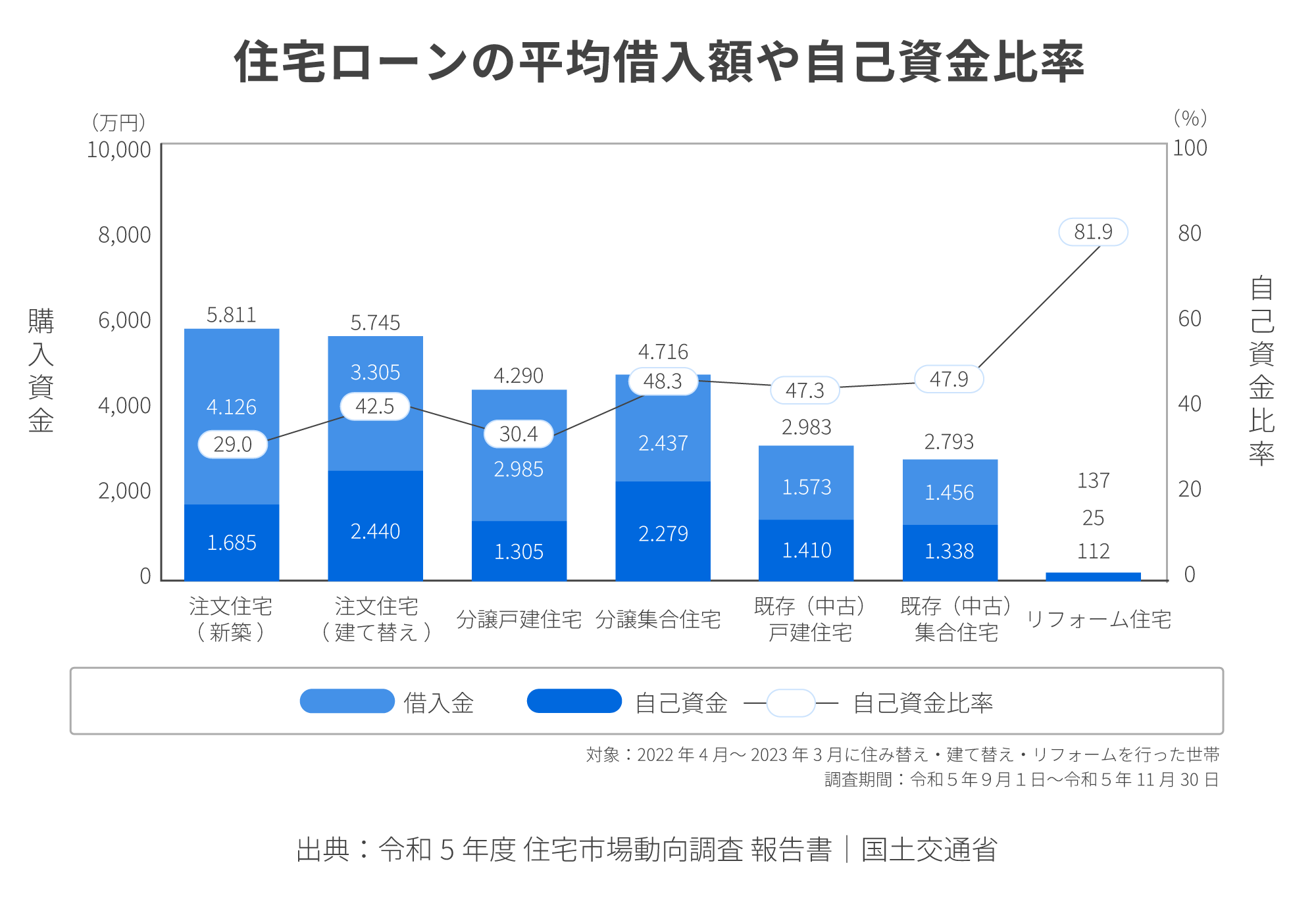

国土交通省の調査による住宅ローンの平均借入額は、以下のとおりです。

先述した「住宅の平均購入費用」同様、注文住宅(新築)が最も平均借入額が高いという結果です。

注文住宅は建築費や土地代を含むため、購入資金が大きくなりやすく、ローンの借入額も高額になる傾向が見られます。

住宅ローンの自己資金比率(頭金)の平均

同調査では、住宅購入時の自己資金比率についても公表されています。それぞれの自己資金比率の平均は、以下のとおりです。

【住宅ローンの自己資金比率】

| 住宅の種類 | 自己資金比率 |

|---|---|

| 注文住宅(新築) | 29.0% |

| 注文住宅(建て替え) | 42.5% |

| 分譲戸建住宅 | 30.4% |

| 分譲集合住宅 | 48.3% |

| 既存(中古)戸建住宅 | 47.3% |

| 既存(中古)集合住宅 | 47.9% |

表を見ると、注文住宅(新築)や分譲戸建住宅で低い割合ですが、そのほかの比率は高い傾向にあります。自己資金比率が高いほど借入額が少なく済むため、月々の返済負担を減らせます。ただし、手元資金を全て自己資金に充ててしまうと、将来発生するライフイベントや生活に対応できなくなる可能性もあるため、バランスを考えて準備することが必要です。

住宅購入時は物件費用以外の諸費用も見落とし注意!

住宅を購入する際は、物件の本体費用以外にもさまざまな費用が発生します。

諸費用は「不動産取得にかかる費用」と「住宅ローンに関する費用」の大きく2つに分けられ、おもな内訳は以下のとおりです。

【不動産取得にかかる費用】

- 手付金

- 仲介手数料(既存(中古)物件や、新築で仲介業者を介する場合など)

- 印紙税

- 登録免許税、司法書士への報酬

- 修繕積立基金(新築マンションを購入する場合)

- 各種税金 など

【住宅ローンに関する費用】

- ローンの借入費用

- 印紙税

- 各種保険料

- 登録免許税、司法書士への報酬 など

なお、諸費用の相場は、注文住宅や新築マンションの場合は物件費用の3%~6%、新築・既存(中古)の戸建てや既存(中古)マンションでは物件費用の6%~9%といわれています。

住宅ローンの平均返済額と返済期間

続いて、住宅ローンを利用しているかたの年間の平均返済額と、平均の返済期間を紹介します。

住宅ローンの月々の平均返済額

国土交通省の調査報告書による、住宅ローン平均返済額は以下のとおりです。

【住宅ローンの平均返済額】

| 住宅の種類 | 平均返済額(年間) | 平均返済額(月額) |

|---|---|---|

| 注文住宅 | 155.2万円 | 約12.9万円 |

| 分譲戸建住宅 | 125.0万円 | 約10.4万円 |

| 分譲集合住宅 | 123.6万円 | 約10.3万円 |

| 既存(中古)戸建住宅 | 108.3万円 | 約9.0万円 |

| 既存(中古)集合住宅 | 110.6万円 | 約9.2万円 |

平均返済額は注文住宅が最も高く年間155.2万円で、月々の平均返済額は約12.9万円。表にはありませんが最も低いのがリフォーム住宅で、平均返済額は年間60.1万円です。なお、ボーナス払いを行うと月々の返済負担が軽くなります。

返済額は、借入金額だけでなく金利や返済期間によっても変動するため、シミュレーションを活用するなどして、無理のない返済計画を立てることが重要です。

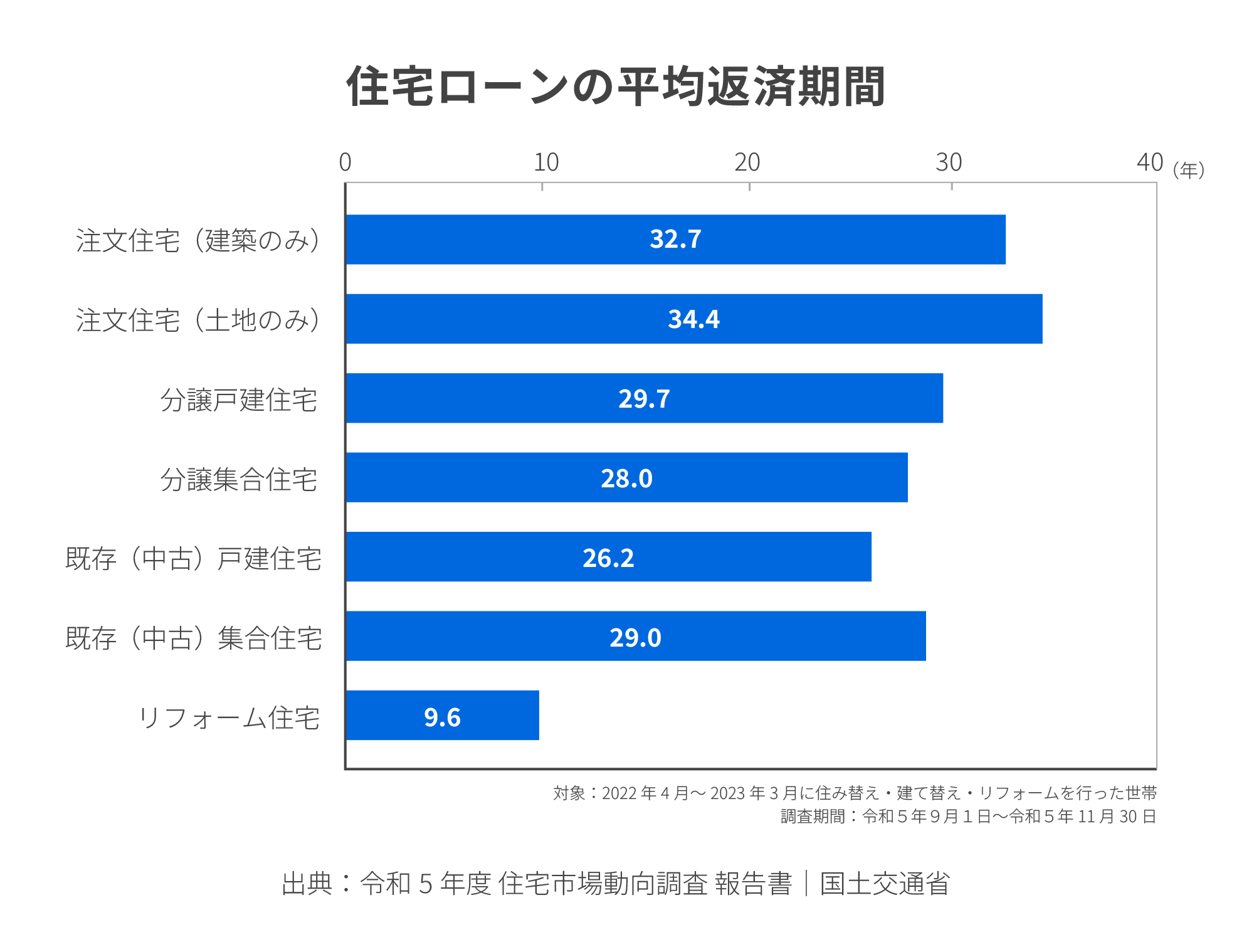

住宅ローンの平均返済期間

同調査による住宅ローンの平均返済期間は、以下のとおりです。

注文住宅は30年以上の長期ローンが一般的で、分譲住宅や既存(中古)住宅は注文住宅に比べてやや短い傾向です。

返済期間は、借入額や返済負担、完済時の年齢などを総合的に考慮して決めることが大切です。返済期間が長いと月々の負担額は減りますが、トータルで支払う利息が増え、返済総額が高くなる可能性があります。一方、短くすれば返済総額を抑えられるものの、月々の負担が重くなるためバランスを考慮して期間を決めましょう。

住宅ローン利用者の平均年収と年齢

住宅ローンを利用する際は、借入時や完済時の年齢、そして支払い能力も重要なポイントです。ここでは、住宅ローン利用者の平均年収や年齢の目安を把握しておきましょう。

住宅ローン利用者の平均世帯年収

住宅金融支援機構の調査によると、住宅ローン利用者の平均世帯年収は791.1万円でした。

なお、住宅ローン利用者の世帯年収で最も多かった層は「600万~800万円以下」で、26.3%と3割近くを占めています。また、世帯年収600万円以下の利用割合も約3割で、住宅ローンが幅広い所得層に利用されていることが分かります。世帯収入に見合った借入額を設定することで、無理のない返済計画を維持できます。

- ※ 上記は利用者の年収ではなく、世帯年収の数値です。共働き世帯の場合は、夫婦それぞれの年収を合計した費用です。

住宅ローン利用者の平均年齢と完済時年齢

同調査によると、住宅ローンの利用開始時の平均年齢は38.6歳、過去5年間で約2歳上昇しています。

年齢ごとの割合は、以下のとおりです。

【住宅ローン利用開始時の年齢別の割合】

| 年齢 | 割合 |

|---|---|

| 20代 | 16.2% |

| 30代 | 46.7% |

| 40代 | 23.8% |

| 50代 | 10.0% |

| 60代 | 3.3% |

最も多く利用しているのは30歳代で、全体の46.7%を占めています。年齢が上がるほど利用者は減少し、50歳代で10.0%、60歳代で3.3%です。

借入時の年齢は、返済期間や完済年齢に影響する重要な要素です。多くの金融機関は完済時の年齢を80歳までとする基準を設けているため、利用のタイミングや返済期間は、完済年齢の上限を踏まえて検討する必要があります。

ただし、80歳はあくまで金融機関の基準です。完済時の年齢は、退職金充当も加味した場合65歳から75歳を目安にすると安心でしょう。

住宅ローンの金利タイプと平均金利

住宅ローンは、どの金利タイプを選ぶかによって月々の返済額や総支払額に大きな差が生まれます。自身の収入やライフスタイル、将来の金利変動リスクを踏まえた選択が重要です。ここでは、住宅ローンの金利について詳しく解説します。

利用者の多い金利タイプ

住宅ローンの金利タイプは、以下の3種類に大別されます。

- 変動金利型:半年ごと若しくは毎月金利が見直され、市場金利の変動に連動する。

- 固定期間選択型:「5年間金利○%」のように、一定期間金利が固定される。

- 全期間固定型:借入時から完済まで金利が固定される。

住宅金融支援機構の調査によると、住宅ローンで利用した金利タイプで最も多いのが変動金利型で76.9%。次いで固定期間選択型が15.1%、全期間固定型が8.0%の順です。

どのタイプを選ぶかは、タイプ別の特徴や家計の安定性、金利動向の予測などを踏まえて総合的に判断することが大切です。

住宅ローンの平均適用金利

同調査による、住宅ローンで適用されている金利の割合は以下のとおりです。

【住宅ローンに適用されている金利の割合】

| 適用金利 | 割合 |

|---|---|

| 年0.5%以下 | 34.3% |

| 年0.5%超~1.0%以下 | 26.2% |

| 年1.0%超~1.5%以下 | 12.9% |

| 年1.5%超~2.0%以下 | 9.7% |

| 年2.0%超~2.5%以下 | 6.1% |

| 年2.5%超~3.0%以下 | 5.0% |

| 年3.0%超~ | 5.9% |

適用されている住宅ローン金利で最も多いのは「年0.5%以下」で34.3%を占めており、次いで「年0.5%超~1.0%以下」が26.2%でした。住宅ローン利用者の約6割は「金利が年1.0%以下」という結果です。

住宅ローン利用者の約6割が年1.0%以下の低金利で借り入れている背景には、変動金利型を選ぶかたが多いことが挙げられます。変動金利型は、市場動向による金利上昇リスクがあるものの、固定型よりも金利が低いことが特徴です。

一方、固定型は少し金利が高いものの長期的に安定した支払いが可能です。どの金利タイプを選択するかは、ライフスタイルに合わせて慎重に判断しましょう。

住宅ローンの平均返済比率と返済比率を抑えるコツ

住宅ローンの返済計画を立てる際に重要な基準が、返済比率(返済負担率)です。ここでは、返済比率の概要と目安、平均返済比率、返済比率を抑える工夫について解説します。

返済比率の概要と目安

返済比率とは、手取り年収に対するローン返済額などの割合で、金融機関における住宅ローン審査の重要な指標の一つとなっています。返済比率の計算式は、以下のとおりです。

【返済比率の計算式】

返済比率(%)=年間返済額÷手取り年収×100

一般的に、返済比率は20%~25%以内に抑えるのが望ましいとされています。返済比率が高すぎると住宅ローンの審査に通らなくなる可能性もあるため注意が必要です。返済計画を立てる際には、さまざまな控除などを反映した「手取り収入」を基準にし、実生活に即したより現実的なマネープランが求められます。

返済比率の平均

住宅金融支援機構の調査によると、住宅ローン利用者全体の平均返済比率は19.2%です。最も多いのは「15%超~20%以内」の層で、全体の26.6%を占めています。

ただし、この数値は世帯年収や家族構成によって大きく異なります。年収が高ければ借入額が高額でも返済比率を低く抑えられる可能性がありますが、年収が低い場合は返済比率を慎重に設定する必要があるでしょう。

なお、住宅ローンの審査では、返済比率の目安を35%以下としている金融機関もあります。そのため、比率が高いほど審査を通るのが難しくなるでしょう。

返済比率を抑える方法

返済比率を抑える方法の一つは、頭金を多く用意することです。借入額が減り、返済比率も自然と低下します。

また、返済期間を延ばせば月々の返済額を抑えられ、返済比率が下がります。ただし、利息による負担総額が増加するため慎重な検討が必要です。教育ローンや自動車ローンなど、ほかの借り入れをできるかぎり完済しておくことも重要です。

ほかには、低金利の住宅ローン商品や借り換えの利用で返済比率が下がる可能性もあるため、定期的に見直しを行いましょう。

見逃せない!住宅購入後にかかる維持費と税金

住宅を購入すると、住宅ローンの返済以外にも定期的にかかる維持費や税金が発生します。購入前に把握しておき、収支プランに組み込んでおくことが大切です。住宅購入後にかかる維持費と税金のおもな内訳は、以下のとおりです。

【維持費】

- 管理費(マンション)

- 修繕積立金(マンション)

- 修繕費(戸建て)

- 火災保険や地震保険 など

【税金】

- 固定資産税

- 都市計画税(所在地による)

長期的な視点で立てる住宅ローン返済計画3つのポイント

長く付き合う住宅ローンは、さまざまな要素の平均値や返済比率、諸費用を加味して返済計画を立てる必要があります。ここでは、住宅ローン返済計画で重要な3つのポイントを解説します。

1. 「目標返済比率」を死守し、金利タイプも賢く選択する

先述のとおり、住宅ローンの返済比率は、手取り年収の20%~25%以内が推奨されています。比率が高すぎると家計に負担が生じ、教育費などほかの必要経費に影響する点にも注意が必要です。

なお、ボーナス返済を併用する場合は、転職などによる将来の収入変動についても十分に考慮しましょう。

金利タイプごとの特性から安定性とリスクのバランスを見極めつつ、シミュレーションを重ねて返済計画を立てることが重要です。

住信SBIネット銀行の「住宅ローン 新規借入シミュレーション」では、借入額・月額返済・年収の3条件から優先順で試算できます。計画を立てる際は、ぜひご活用ください。

2. 購入後の「維持費」と「完済時年齢」を考慮する

住宅を所有すると、固定資産税や保険料、修繕費などの維持費が必要となり、なかには年間で数十万円かかるケースもあります。仮に定年退職後までローン返済が続く場合は、年金のみでローン返済と維持費をまかなう必要があるため、大きな負担になりかねません。

そのため、将来的な人生設計を明確にしたうえで、完済計画を立てることが重要です。なお、完済時の年齢は、退職金充当を加味した65歳から75歳が目安とされています。

3. 将来の「ライフプランの変化」を見据え、柔軟性のある計画を立てる

住宅ローンの返済では、教育費や親族の介護費用、老後に向けた蓄えなど、将来的な支出を加味して計画することが不可欠です。共働き世帯であっても、一方の収入に負担が偏っている場合はリスクが高いといえるでしょう。

ライフイベントごとに返済計画を見直し、必要に応じて繰上返済や借り換えを検討すると、より柔軟で持続可能な返済が実現します。

将来に備え家計や住宅ローンを見直す際のポイント

住宅ローンは長い付き合いになりますが、その間に家族構成や仕事、健康状態などさまざまな変化が想定されます。ここでは、家計や住宅ローンを見直す際のポイントを紹介します。

ポイント1:家計を見直す

まずは、月々の収支を可視化して固定費、変動費を洗い出し、無駄な出費がないかを確認します。特に、固定費である通信費や保険料、サブスクリプションなどは、プラン変更などで費用を削減しやすいため、優先的に見直すのがおすすめです。

また、支出改善が思うように進まない場合は、専門家に相談するのも選択肢の一つです。

ポイント2:住宅ローンの「借り換え」を検討する

既に利用している住宅ローンがある場合、今より低い金利の住宅ローンに借り換えることで、総返済額を大幅に減らせる可能性があります。

金利がたとえ1.0%でも下がると、借り換え効果が期待できるでしょう。ただし、手数料や保証料といった諸費用が発生するため、かかる費用と抑えられる返済額のどちらがお得かを比較したうえで借り換えることが大切です。また、借り換えは返済期間の見直しにもなり、家計状況に応じた計画の最適化が可能です。

住信SBIネット銀行の「住宅ローン 借換えシミュレーション」では、借り換え前後の返済額の違いを簡単に試算できます。住宅ローンをもっとお得に利用したいとお考えのかたは、ぜひお試しください。

まとめ:住宅ローン平均データを正しく理解し、安心の返済計画を

住宅ローンの平均借入額や返済額、金利、年収などのデータを正しく把握することは、無理のない返済計画を立てるうえでの基礎となります。また、家計の状況やライフイベントに応じて柔軟に返済計画を修正することで、長期的な安心につながるでしょう。

また、より豊かな生活のためには、必要に応じて家計の見直しや住宅ローンの借り換えなどもご検討ください。悩んだときには1人で抱え込まず、早めに金融機関や専門家に相談することをおすすめします。

◆氏名

金子 賢司(かねこ・けんじ)

◆保有資格

CFP

◆プロフィール

東証一部上場企業(現在は東証スタンダード市場)で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち社会保障の勉強を始め、CFP資格を取得。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。